Renovierungskosten - steuerliche Behandlung

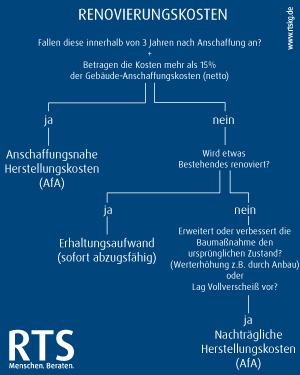

Die steuerliche Behandlung von Renovierungskosten, insbesondere bei den Einkünften aus Vermietung und Verpachtung, führt regelmäßig zu Auslegungsfragen mit dem Finanzamt. Der nachfolgende Beitrag erklärt Ihnen die wesentlichen Abgrenzungsmerkmale zwischen Erhaltungsaufwand, nachträglichen Herstellungskosten und anschaffungsnahen Herstellungskosten.

Erhaltungsaufwand vs. nachträgliche Herstellungskosten

Aus steuerlicher Sicht teilen sich die Renovierungskosten in sofort abzugsfähige Erhaltungsaufwendungen und in nachträgliche Herstellungskosten auf. Die nachträglichen Herstellungskosten können nur in Form der AfA (Absetzung für Abnutzung) über den Nutzungszeitraum des Gebäudes (i d. R. 50 Jahre) geltend gemacht werden.

Erhaltungsaufwand

Mit dem Begriff des Erhaltungsaufwands ist grundsätzlich die Instandhaltung oder -setzung von bereits Bestehendem gemeint. Das gilt auch bei einer werterhöhenden Modernisierung. Jedoch nur bis der zeitgemäße Wohnkomfort hergestellt wurde, der durch den technischen Fortschritt verloren gegangen ist. Somit ist der Einbau bisher nicht vorhandener Bestandteile kein Erhaltungsaufwand, sondern stellt durch die Verbesserung nachträgliche Herstellungskosten dar. (z. B. Einbau einer Markise, einer Alarmanlage, von Rollläden, beim Einziehen neuer Zwischenwände usw.).

Nachträgliche Herstellungskosten

Bei den nachträglichen Herstellungskosten ist die wesentliche Erhöhung des Gebrauchswerts das entscheidende Kriterium. Das heißt das Nutzungspotenzial bzw. der Standard des Gebäudes wurde durch die Art der Renovierung erhöht. Die einzelnen Standards sind jeweils definiert und reichen von sehr einfach über mittel/hoch bis zu sehr anspruchsvoll. Eine Standardhebung liegt vor, wenn in mindestens drei der vier o. g. standardprägenden Ausstattungsbereichen eine den Kriterien entsprechende Funktionserweiterung (Aufstockung, Anbau, Vergrößerung der nutzbaren Fläche) vorgenommen wurde. Renovierungskosten in den nicht standardprägenden vier Ausstattungsbereichen, wie z. B. bei Bodenbelägen, Türen, Fliesenarbeiten usw., sind stets als Erhaltungsaufwand zu behandeln und stellen somit keine nachträglichen Herstellungskosten dar.

Zu den nachträglichen Herstellungskosten gehören Arbeiten wie:

- Baumaßnahmen an der Gebäudesubstanz (z. B. am Fundament, bei tragenden Wänden und Decken)

- reine Reparaturarbeiten soweit sie alle vier o. g. standardprägenden Ausstattungsbereiche gleichzeitig betreffen

- einheitliche Maßnahmen (mehrere Baumaßnahmen die in engem Zusammenhang stehen, maximal fünf Jahre Zeitabstand)

Anschaffungsnahe Herstellungskosten

Anschaffungsnahe Herstellungskosten werden analog zu den o. g. nachträglichen Herstellungskosten behandelt und liegen vor, wenn innerhalb von drei Jahren nach Anschaffung des Gebäudes Erhaltungsaufwendungen (Instandsetzungs- bzw. Modernisierungsmaßnahmen) durchgeführt werden. Jedoch nur wenn diese Aufwendungen (ohne Umsatzsteuer) 15 % der Anschaffungskosten des Gebäudes übersteigen.

Bei der Prüfung der 15-%-Grenze sind Aufwendungen für Erweiterungen im o. g. Sinn nicht zu berücksichtigen, da diese bereits zu nachträglichen Herstellungskosten führen. Ebenso müssen Erhaltungsaufwendungen, die jährlich üblicherweise anfallen (sog. Schönheitsreparaturen) nicht in die Prüfung mit einbezogen werden.

Allerdings hat das Finanzgericht Münster in einer aktuellen Entscheidung (Urt. V. 25.9.2014, 8 K 4017/11) diesen o. g. Grundsatz bzgl. von Schönheitsreparaturen nunmehr verneint. Vielmehr seien auch diese Aufwendungen, soweit sie in einem engen räumlichen, zeitlichen und sachlichen Zusammenhang zueinanderstehen und in ihrer Gesamtheit wiederum eine einheitliche Baumaßnahme bilden, unmittelbar als anschaffungsnahe Herstellungskosten zu behandeln.

Die Revision beim Bundesfinanzhof wurde wegen grundlegender Bedeutung zugelassen.

(Revision eingelegt, Az. BFH: IX R 22/15).

Unser Fazit:

Ein entsprechend vom Finanzamt veranlagter Sachverhalt sollte, sofern der Einspruch gegen den erlassenen Bescheid noch möglich ist, unter Berufung auf das o. g. Revisionsverfahren offengehalten werden. Hier nochmal das Schaubild für Renovierungskosten auf einen Blick:

[Stand: 14. März 2017, Infoabteilung RTS Steuerberater]

Die fachlichen Informationen auf dieser Seite sind der Verständlichkeit halber kurz gehalten und können die individuelle Beratung durch die Steuerberater der ECOVIS RTS nicht ersetzen. Die Informationen sind sorgfältig zusammengestellt und recherchiert, jedoch ohne Gewähr.

Inhaltlich verantwortlich i.S.d. § 55 II RStV: Steuerberater Dipl.-Ökonom Thomas Härle Daimlerstraße 127, 70372 Stuttgart